CONTRIBUYENTE: Eliminadas 7 palabras.

Fundamento legal: Artículo 18 de la Ley Federal de Transparencia y Acceso a la Información Pública Gubernamental. Motivación ver (1)

México, Distrito Federal, a 07 de enero de 2016.

C.P. JUDITH CUEVAS MOYA

DIRECTORA GENERAL DE FISCALIZACIÓN DE LA

SUBSECRETARÍA DE INGRESOS DE LA SECRETARÍA DE

FINANZAS DEL GOBIERNO DEL ESTADO DE MÉXICO.

P r e s e n t e

Con fundamento en los artículos 1°, párrafos primero, segundo y tercero de la Constitución Política de los Estados Unidos Mexicanos, 1, 2, 5, fracciones III, IX y XVII, 6, fracción I y último párrafo, 8, fracción V, 21, 22, fracción II, 23, 25, primer párrafo, y 27 de la Ley Orgánica de la Procuraduría de la Defensa del Contribuyente; 5, Apartado A, fracción I, y 15, fracción XXVI, del Estatuto Orgánico de la Procuraduría de la Defensa del Contribuyente, publicado en el Diario Oficial de la Federación el 18 de marzo de 2014, con relación a los diversos 37, 48 y 49 de los Lineamientos que Regulan el Ejercicio de las Atribuciones Sustantivas de esta Procuraduría vigentes, así como Acuerdo General 005/2015, por el que se delegan facultades en el Subprocurador de Protección de los Derechos de los Contribuyentes para emitir Recomendaciones Públicas, de 3 de agosto de 2015, emitido por la Procuradora de la Defensa del Contribuyente, se emite la presente Recomendación con base en los siguientes:

I. A N T E C E D E N T E S

1. Con fecha 04 de mayo de 2015, Eliminadas 3 palabras. Fundamento legal: Artículo 18 de la Ley Federal de Transparencia y Acceso a la Información Pública Gubernamental. Motivación ver (1), en su carácter de representante legal de Eliminadas 7 palabras. Fundamento legal: Artículo 18 de la Ley Federal de Transparencia y Acceso a la Información Pública Gubernamental. Motivación ver (1), promovió queja ante esta Procuraduría de la Defensa del Contribuyente, en contra del acto atribuido a la TITULAR DE LA

DIRECCIÓN GENERAL DE FISCALIZACIÓN DE LA SUBSECRETARÍA DE INGRESOS DE LA SECRETARÍA DE FINANZAS DEL GOBIERNO DEL ESTADO DE MÉXICO, consistente en la emisión del oficio número 203134304/15048/2015 de fecha 29 de abril de 2015, a través del cual le determinó un crédito fiscal en

cantidad total de $406,476.93, por concepto de Impuesto al Valor Agregado, recargos y multas, correspondientes al ejercicio fiscal de 2013.

2.- Tramitada la Queja en todas sus etapas, se procede a la emisión de la Recomendación de acuerdo con las siguientes:

II. O B S E R V A C I O N E S

PRIMERA.- La Procuraduría de la Defensa del Contribuyente es competente para conocer de la presente Queja, de conformidad con lo dispuesto por el artículo 5°, fracciones III y IX, de su Ley Orgánica, así como por el diverso 37 de los Lineamientos que Regulan el Ejercicio de sus Atribuciones Sustantivas.

SEGUNDA.- Del análisis realizado en su conjunto a las constancias que conforman el expediente en que se actúa y de la valoración a las pruebas aportadas por las partes, en términos de los artículos 21 de la Ley Orgánica de la Procuraduría de la Defensa del Contribuyente, 130 del Código Fiscal de la Federación y 46 de la Ley Federal de Procedimiento Contencioso Administrativo, esta Procuraduría de la Defensa del Contribuyente considera que la C.P. JUDITH CUEVAS MOYA, DIRECTORA GENERAL DE FISCALIZACIÓN DE

LA SUBSECRETARÍA DE INGRESOS DE LA SECRETARÍA DE FINANZAS DEL GOBIERNO DEL ESTADO DE MÉXICO, transgredió en perjuicio de la contribuyente las garantías de legalidad, seguridad y certeza jurídica, contenidas en los artículos 14 y 16 de la Constitución Federal.

TERCERA.- Como antecedentes de la Recomendación se tienen:

A. De la contribuyente:

Que derivado de que la autoridad señalada como responsable le inició facultades de comprobación para verificar el cumplimiento de sus obligaciones a las que se encuentra afecta como sujeto directo en materia de Impuesto al Valor Agregado, por el ejercicio fiscal comprendido del 01 de enero al 31 de diciembre de 2013, mediante oficio 203134304/3401/2015 de fecha 27 de enero de 2015, le realizó una invitación para que acudiera a sus oficinas, a efecto de informarle los hechos y omisiones conocidos durante el procedimiento de fiscalización referido; por lo que el día 03 de febrero de 2015, acudió a dichas oficinas, en donde la autoridad le informó que derivado de la revisión que le fue realizada conoció que efectuó un acreditamiento indebido del Impuesto al Valor Agregado en cantidad de $84,352.78, sin señalar mayores inconsistencias.

Que el 30 de abril de 2015, le fue notificado el oficio número 203134304/15048/2015 de fecha 29 de abril de 2015, mediante el cual la autoridad responsable le determinó un crédito fiscal en cantidad total de $406,476.93, por concepto de Impuesto al Valor Agregado, recargos y multas correspondiente al ejercicio 2013; lo cual considera violatorio de sus derechos como contribuyente, toda vez que le fue determinado un crédito fiscal por un importe que supera en demasía el monto del IVA presuntamente acreditado

indebidamente y que le fue informado en su comparecencia en las oficinas de la autoridad responsable, el 03 de febrero del año en curso.

B. De la autoridad:

Al rendir su informe, la autoridad responsable señaló que mediante la orden GRM1500073/14 contenida en el oficio 203131000/01483/14, de 18 de Marzo de 2014, solicitó diversa información y documentación a la contribuyente, con el objeto de verificar el cumplimiento de las disposiciones fiscales a las que se encuentra afecta como sujeto directo en materia de Impuesto al Valor Agregado, por el ejercicio fiscal comprendido del 01 de enero al 31 de diciembre de 2013.

Derivado de lo anterior, mediante oficio 203134304/3401/2O15 de 27 de enero de 2015, notificado el día 29 siguiente, invitó al representante legal de la contribuyente a que asistiera a sus oficinas a efecto de informarle los hechos u omisiones conocidos en el transcurso de la revisión, lo cual aconteció el 03 de febrero de 2015, indicándole, entre otras cuestiones, que de la revisión efectuada a la documentación que proporcionó, consistente en: balanzas de comprobación, registros auxiliares, libro mayor, consecutivo de facturas, pólizas de diario, egresos con su soporte documental, papeles de trabajo y estados de cuenta bancarios, por el ejercicio fiscal 2013, conoció que indebidamente acreditó IVA en cantidad de $84,352.78, toda vez que no reunió los requisitos de las disposiciones fiscales para su acreditamiento.

Aunado a ello, precisó que mediante oficio de observaciones 203134304/6584/2015 de 20 de febrero de 2015, notificado el día 23 siguiente, se le dieron a conocer a la contribuyente los hechos u omisiones advertidos en el procedimiento de fiscalización que nos ocupa, de conformidad con el artículo 48, primer párrafo, fracción IV, del Código Fiscal de la Federación, otorgándole en ese acto el plazo legal señalado en la fracción VI, del mencionado artículo; por lo que una vez que valoró las pruebas presentadas por la contribuyente en sus escritos de 08 de abril de 2014 y 23 de marzo de 2O15, la contribuyente desvirtuó parcialmente la cantidad de $15,962.28, teniendo así un impuesto acreditable de forma indebida, en cantidad de $68,389.80; situación que motivó la emisión del oficio 203134304/15048/2015 de 29 de abril de 2O15, mediante el cual se determinó un crédito fiscal en cantidad total de $406,476.93, por concepto de Impuesto al Valor Agregado ($218,313.10), actualizaciones ($14,319.10), recargos ($53,772.52) y multas ($120,072.21), correspondientes al ejercicio 2013.

Asimismo, manifestó que si bien es cierto que a foja 33 de la resolución que determina el crédito fiscal que nos ocupa, se advierte que la quejosa declaró saldos a favor de IVA por un total de $172,407.00, también lo es que en la misma foja la autoridad determinó como procedente únicamente la cantidad de $149,603.46, existiendo una disminución en dichos saldos a favor por $22,803.54, sin embargo, la quejosa no presentó las declaraciones normales o complementarias, en términos de lo previsto por el artículo 6° de la Ley del Impuesto al Valor Agregado para manifestar los saldos a favor reales, razón por la cual, no es posible, en términos de lo dispuesto por el propio artículo, que dichos saldos a favor sean considerados por esa autoridad, por lo que si la quejosa presentara las referidas declaraciones, modificando los saldos a favor, éstos serían considerados.

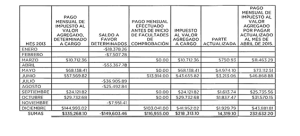

En esa tesitura, reprodujo el cuadro que se advierte a foja 35 de la resolución que nos ocupa a efectos de ejemplificar sus manifestaciones, el cual se observa a continuación:

CUARTA.- Esta Recomendación no prejuzga sobre la eficacia de los diversos argumentos expresados en su solicitud de Queja; sin embargo, este Ombudsman se pronuncia sobre aquél que, en su opinión, es el que evidencia la violación de derechos cometida en perjuicio de la contribuyente, consistente en que la

TITULAR DE LA DIRECCIÓN GENERAL DE FISCALIZACIÓN DE LA SUBSECRETARÍA DE INGRESOS DE LA SECRETARÍA DE FINANZAS DEL GOBIERNO DEL ESTADO DE MÉXICO, al emitir la resolución con terminación 15048/2015 de 29 de abril de 2015, no aplicó los saldos a favor de IVA, ya validados por ésta, en cantidad de $149,603.46 (enero, febrero, abril, julio, agosto, septiembre y noviembre del ejercicio revisado), contra los montos determinados a cargo en meses posteriores, aún y cuando la contribuyente había optado por el acreditamiento en sus declaraciones normales.

En esa tesitura, resulta necesario remitirnos al contenido del artículo 6° de la Ley del Impuesto al Valor Agregado, vigente en 2013, que se transcribe a continuación para mayor referencia:

“Artículo 6. Cuando en la declaración de pago resulte saldo a favor, el contribuyente podrá acreditarlo contra el impuesto a su cargo que le corresponda en los meses siguientes hasta agotarlo, solicitar su devolución o llevar a cabo su compensación contra otros impuestos en los términos del artículo 23 del Código Fiscal de la Federación. Cuando se solicite la devolución deberá ser sobre el total del saldo a favor. En el caso de que se realice la compensación y resulte un remanente del saldo a favor, el contribuyente podrá solicitar su devolución, siempre que sea sobre el total de dicho remanente.

Los saldos cuya devolución se solicite o sean objeto de compensación, no podrán acreditarse en declaraciones posteriores.

Tratándose de los contribuyentes que proporcionen los servicios a que se refiere el inciso h) de la fracción II del artículo 2o.-A de esta Ley, cuando en su declaración mensual resulte saldo a favor, dicho saldo se pagará al contribuyente, el cual deberá destinarlo para invertirse en infraestructura hidráulica o al pago de los derechos establecidos en los artículos 222 y 276 de la Ley Federal de Derechos. El contribuyente, mediante aviso, demostrará ante el Servicio de Administración Tributaria la inversión realizada, o en su caso, el pago de los derechos realizado.”

(Énfasis añadido)

Del precepto legal citado, se advierte claramente que si un contribuyente obtiene un saldo a favor en su declaración, tiene el derecho de acreditarlo contra el impuesto a su cargo que le corresponda en los meses subsecuentes hasta agotarlo; por lo que en opinión de este Ombudsman fiscal la autoridad tenía la obligación de aplicar los saldos a favor que ella misma consideró como procedentes, es decir, la cantidad de $149,603.46, disminuyendo los saldos a cargo de IVA de meses subsecuentes, toda vez que la contribuyente ejerció el derecho que le concede dicho artículo desde sus declaraciones normales correspondientes, sin que fuera necesario que la quejosa presentara declaraciones complementarias para modificar los saldos y adecuarlos con los determinados por la autoridad para que procediera tal acreditamiento.

Sin que sea óbice a lo anterior, el que la autoridad responsable, al rendir su informe dentro de la presente queja, precisara que para considerar los saldos a favor de la quejosa, ésta debió haber presentado las declaraciones complementarias manifestando los saldos a favor reales, en términos de lo previsto por el artículo 6° de la Ley del Impuesto al Valor Agregado; consideración que para este Ombudsman resulta inadmisible, pues el obligar a la contribuyente a presentar una declaración por corrección o complementaria, conllevaría a un reconocimiento expreso de la determinación efectuada por la autoridad, máxime que la quejosa no estuvo de acuerdo con los hallazgos advertidos por la autoridad y, por ende, los mismos están siendo materia de impugnación.

Por lo anterior, esta Procuraduría de la Defensa del Contribuyente advierte que la autoridad determinó un crédito fiscal desproporcionado, ya que como aquella lo precisó a foja 35 de la resolución determinante, el Impuesto al Valor Agregado a cargo de la moral Eliminadas 7 palabras. Fundamento legal: Artículo 18 de la Ley Federal de Transparencia y Acceso a la Información Pública Gubernamental. Motivación ver (1

Esta desproporción, como se comentó, deriva de que la autoridad no consideró los saldos a favor que tenía la contribuyente en las determinaciones de IVA a cargo de meses posteriores, no obstante, atendiendo a principios legales y de mejores prácticas en auditoría, la autoridad se encontraba obligada a ello, pues se reitera, la contribuyente opto por dicho acreditamiento en sus autodeterminaciones.

Esta forma de razonar ya ha sido sustentada por esta Procuraduría, aunque de forma análoga, en el siguiente criterio sustantivo:

26/2013/CTN/CS -SPDC (Aprobado 10ma. Sesión Ordinaria 16/10/2013 Se dejó sin efectos 2da. Sesión Ordinaria 20/02/2015)

RENTA. CUANDO LAS AUTORIDADES EN EJERCICIO DE SUS FACULTADES DE COMPROBACIÓN

MODIFIQUEN LA BASE GRAVABLE, DEBERÁN DISMINUIR LAS PÉRDIDAS DECLARADAS EN EJERCICIOS ANTERIORES. Si bien, conforme a los artículos 10 y 61 de la Ley respectiva, por regla general corresponde a los contribuyentes disminuir de su utilidad fiscal determinada las pérdidas fiscales de ejercicios anteriores, so pena de perder el derecho de hacerlo con posterioridad, dicha regla general no resulta aplicable en aquellos casos en los cuales la determinación del resultado del ejercicio se llevó a cabo por parte de la autoridad al ejercer sus facultades de comprobación, ya que en tales casos, corresponde a la autoridad disminuir las pérdidas pendientes en términos de ley, ya que no puede desconocer la situación fiscal del contribuyente, máxime cuando éste las declaró en ejercicios anteriores.

SUSTENTADO EN RECOMENDACIÓN 9/2013

Por las consideraciones anteriores, se concluye que la omisión en que incurrió la autoridad resulta violatoria de los derechos fundamentales de exacta aplicación de la Ley, fundamentación y motivación, a que se refieren los artículos 14 y 16 Constitucionales, así como del principio consagrado en el artículo 1° de la misma Constitución, que establece la obligación de todas las autoridades de procurar, al aplicar las normas legales, la protección más amplia de los derechos fundamentales de los gobernados; omisión que repercutió negativamente en el patrimonio de la contribuyente, al determinarle un crédito fiscal por concepto de IVA en cantidad histórica de $218,313.10, no obstante, que de los pagos que efectuó previo a las facultades de comprobación y de los saldos a favor que optó por acreditar al impuesto a su cargo, el monto pendiente de pago era únicamente de $68,709.64.

Así es, la autoridad determina un crédito fiscal en cantidad total de $406,476.93, por concepto de Impuesto al Valor Agregado, actualizaciones, recargos y multas, cuando a criterio de este Ombudsman, el saldo pendiente de pago por concepto de este impuesto era en cantidad histórica de $68,709.64, lo que pone en evidencia las malas prácticas fiscalizadoras de la responsable, pues lejos de buscar la correcta cuantificación de los impuestos omitidos por la quejosa y así definir su verdadera situación económica-fiscal, llegó a un resultado desproporcionado pasando por alto los derechos fundamentales de la pagadora de impuestos.

Por lo expuesto, en términos de los artículos 22, fracción II, y 23, ambos de la Ley Orgánica de la Procuraduría de la Defensa del Contribuyente; así como 48 y 49 de los Lineamientos que Regulan el Ejercicio de sus Atribuciones Sustantivas, se formula la siguiente:

III. R E C O M E N D A C I Ó N Y M E D I D A C O R R E C T I V A.

ÚNICA.- En atención a los razonamientos expresados, se RECOMIENDA a la C.P. JUDITH CUEVAS MOYA,

DIRECTORA GENERAL DE FISCALIZACIÓN DE LA SUBSECRETARÍA DE INGRESOS DE LA SECRETARÍA DE FINANZAS DEL GOBIERNO DEL ESTADO DE MÉXICO, deje sin efectos efectos la resolución 203134304/15048/2015 de fecha 29 de abril de 2015, a través de la cual determinó un crédito fiscal a cargo de la quejosa en cantidad de $406,476.93, por concepto de Impuesto al Valor Agregado, actualizaciones, recargos y multas, y proceda a emitir una diversa en la que considere el acreditamiento de los saldos a favor por la cantidad de $149,603.46, por las consideraciones expuestas en la presente recomendación.

En términos del artículo 25 de la Ley Orgánica de esta Procuraduría se CONCEDE a la C.P. JUDITH CUEVAS

MOYA, DIRECTORA GENERAL DE FISCALIZACIÓN DE LA SUBSECRETARÍA DE INGRESOS DE LA SECRETARÍA DE FINANZAS DEL GOBIERNO DEL ESTADO DE MÉXICO, el plazo de TRES días hábiles siguientes al en que surta efectos la notificación de esta Recomendación para que informe si la acepta o, de lo contrario, funde y motive su negativa, como lo mandata el segundo párrafo del apartado B del artículo 102 de la Constitución Política de los Estados Unidos Mexicanos, con el apercibimiento que en caso de no responder dentro del plazo concedido se procederá en términos de lo dispuesto en el artículo 28, fracción I, numeral 2 de la citada Ley Orgánica.

Se informa a la autoridad que en términos de dicha Ley Orgánica y los Lineamientos de esta Procuraduría, la Recomendación se hará pública.

NOTIFÍQUESE la presente recomendación PERSONALMENTE a la quejosa y por oficio a la autoridad responsable, adjuntando las documentales necesarias para cumplir la presente Recomendación.

SUBPROCURADOR DE PROTECCIÓN DE LOS DERECHOS DE LOS CONTRIBUYENTES

L.C.P.F. FRANCISCO JAVIER CEBALLOS ALBA

LFBE/CGR/JCML

c.c.p. Lic. Diana Bernal Ladrón de Guevara.- Procuradora de la Defensa del Contribuyente. c.c.p. Lic. Joaquín Castillo Torres.- Secretario de Finanzas del Gobierno del Estado de México. c.c.p. Mtro. César Edson Uribe Guerrero.- Subprocurador General.

I. Se eliminan 24 palabras relativos al:

Nombre de las personas físicas y/o nombres así como datos personales de los contribuyentes, a fin de proteger la identidad de los involucrados y evitar que sus nombres y datos personales sean divulgados. Lo anterior, de conformidad con lo dispuesto en los artículos 15 de la Ley Orgánica de la Procuraduría de la Defensa del Contribuyente y 2, fracción XIX de los Lineamientos que regulan el ejercicio de las atribuciones sustantivas de esta Procuraduría de la Defensa del Contribuyente, sin perjuicio de lo dispuesto en el artículo 18, fracciones I y II y artículo 20 fracción VI de la Ley Federal de Transparencia y Acceso a la Información Pública Gubernamental